High Frequency Trading : un rapport pour rien…

Vous avez peut-être entendu parler du rapport de la SEC sur le flash crash du 6 mai. Tout le monde (toute la presse) a repris en coeur l’information selon laquelle le plongeon aurait été déclenché par un algorithme de Waddell and Reed, vendant des contrats sans limite de prix.

Petit souci, lorsque l’on regarde de près les transactions de Waddell and Reed, ça ne fonctionne pas…

Il y a eu 6.438 transactions pour 75.000 contrats eMini.

Dans le même temps (entre 14 heure 32 et 14 heure 52) il y a eu sur le marché 147.577 transactions pour 844.513 contracts.

On comprend que le volume généré par Waddell and Reed est insignifiant.

En outre pendant le grand plongeon (14:44:20), Waddell and Reed n’est pratiquement pas actif. Il le sera lors de la remontée des cours.

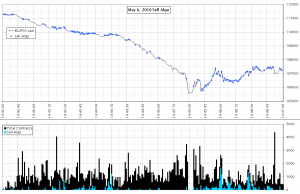

Nanex, qui a analysé en détail le flash crash a produit un graphique très intéressant :

On voit clairement que la part de l’algo de Wadell entre 14h44 et 14h45 est très faible.

Zut alors. Il y aurait autre chose ?

En cherchant ailleurs que dans le rapport de la SEC, dans un discours de la patronne de la SEC, Marie Schapiro devant l’Economic Club of New York le 7 septembre dernier, on trouve cette phrase lourde de sens :

“These high frequency trading firms can generate more than a million trades in a single day and now represent more than 50 per cent of equity market volume. And many firms will generate 90 or more orders for each executed trade. Stated another way: a firm that trades one million times per day may submit 90 million or more orders that are cancelled.”

Ce qui veut dire que le “quote stuffing” est prépondérant. C’est maintenant officiel. Ce que Nanex avait révélé il y a quelques mois, Marie Schapiro le confirme. Mais pour autant, rien n’est fait pour rétablir une pratique des marchés boursiers qui ne mettrait plus en danger les petits épargnants, victimes de la folie des institutions financières. Les mauvaises langues insistent depuis le 6 mai pour dire que le quote stuffing pourrait bien être à l’origine du plongeon. Mais chuuuut… Parlons plutôt du petit fonds Waddell.

Et pendant ce temps-là, l’énervé de l’Elysée continue de tenter de nous faire croire qu’il a ou qu’il va réguler le capitalisme fou.